Большая энциклопедия нефти и газа. Современное состояние нефтегазовой промышленности

На сегодняшний день Россия обладает 35% от мировых запасов природного газа, что составляет более 48 трлн.м3. Основные районы залегания природного газа в России:

1. Западно-сибирская нефтегазоносная провинция;

2. Волго-Уральская нефтегазоносная провинция;

3. Месторождения Сахалина и Дальнего Востока.

Особенно по запасам природного газа выделяется Западная Сибирь (Уренгойское, Ямбургское, Заполярное, Медвежье). Промышленные запасы здесь достигают 14 трлн.м3. Особо важное значение сейчас приобретают Ямальские газоконденсатные месторождения (Бованенковское, Крузенштернское, Харасавейское и другие). На их основе идёт осуществление проекта "Ямал-Европа".

Добыча природного газа отличается высокой концентрацией и ориентирована на районы с наиболее крупными и выгодными по эксплуатации месторождениями. Только пять месторождений - Уренгойское, Ямбургское, Заполярное, Медвежье и Оренбургское - содержат половину всех промышленных запасов России.

В 2006 году в России было добыто 607.3 млрд. м3, причем 570.6 млрд. м3 (более 90 %) было добыто РАО "Газпром". РАО "Газпром" - владелец месторождений с общими запасами около 48 трлн.м3 и является крупнейшей компанией в мире как по запасам, так и по добыче природного газа. Для сравнения - запасы крупнейших компаний мира по оценке на 1996г. (млрд. м3).

По мнению российских экономистов, РАО "Газпром" - единственная в России транснациональная компания, имеющая стабильный выход на мировой рынок. В России из газа Газпрома" получают 40 % электроэнергии, на предприятиях "Газпрома" занято 320 тысяч рабочих (вместе с семьями более 1 млн. человек). Очевидно, что газовый гигант такого уровня оказывает сильнейшее влияние на структуру бюджетных рублевых и валютных доходов России и является мощным политическим аргументом во внешнеполитических отношениях с другими странами.

Основными проблемами нефтегазовой отрасли, как и всей промышленности России, являются проблемы финансирования и кризиса неплатежей.

Что касается перспектив развития отрасли, то здесь дела обстоят лучше. В начале мая 1995 года президент Российской Федерации подписал указ № 472 “Об основных направлениях энергетической политики и структурной перестройке топливно-энергетического комплекса РФ на период до 2010 года”, где основной упор делается на учет интересов регионов. Хотя Россия никогда не превратится (и не должна превращаться) в Саудовскую Аравию, создавшую у себя высокий уровень жизни за счет извлечения топливно-энергетических ресурсов из недр и их экспорта, ТЭК все же способен дать инвестиционный прилив. Это пока единственный сектор, куда интенсивнее идут инвестиции из-за рубежа”. Программа “Топливо и энергия - 2” (разработана на 1996-2006 годы) должна стать главной технической задачей энергетической политики - увеличение доли природного газа в топливном балансе, повышение глубины переработки нефти и т.д.

Природный газ был и остаётся важным продуктом экспорта в российской внешней торговле. В 1994 году из России в дальнее зарубежье было экспортировано 109.03 млрд. м3 (113.6 % к 1993 году). “Газпром” намерен в ближайшие 2 года увеличить поставки природного газа на Балканы с 21 до 36 млрд. м3 в год, в Турцию - в 2 раза, начать - в Грецию и Македонию. На заметный рост газопотребления рассчитывают Болгария, Румыния и страны экс-Югославии. В последнее время реализуется проект “Ямал-Европа”, открывающий возможность экспорта российского газа в обход украинского экспортного коридора. Следует отметить, что российский газ покрывает треть потребностей такой крупной европейской страны, как Франция. Что касается ближнего зарубежья, то в 2006 году из России в республики СНГ было экспортировано 85 млрд. м3 природного газа, в том числе в Белоруссию - 16.2 млрд. м3, в Молдавию - 3.1 млрд. м3, в Казахстан - 1.2 млрд. м3, Эстонию - 0.4 млрд. м3.

1.2.2 Структура нефтяной отрасли России

На сегодняшний день одна из основных проблем отрасли - проблема сокращения разведанных запасов нефти и все повышающийся процент выработки имеющихся месторождений. Эта проблема возникла из-за недостаточного финансирования геологоразведки, в результате чего сейчас разведка новых месторождений частично приостановлена. Потенциально, по прогнозам экспертов, геологоразведка может давать Российской Федерации прирост запасов от 700 млн. до 1 млрд. т в год, что перекрывает их расход вследствие добычи (в 2006 году было добыто около 300 млн. т). По разведанным запасам нефти в 1992 году Россия занимала второе место в мире вслед за Саудовской Аравией, на территории которой сосредоточена треть мировых запасов. Запасы России на 1995 год составляли 20,2 млрд. тонн нефти.

Если учесть низкую степень подтверждаемости прогнозных запасов и еще большую долю месторождений с высокими издержками освоения (из всех запасов нефти только 55% имеют высокую продуктивность), то общую обеспеченность России нефтяными ресурсами нельзя назвать безоблачной.

Даже в Западной Сибири, где предполагается основной прирост запасов, около 40% этого прироста будет приходиться на долю низкопродуктивных месторождения с дебитом новых скважин менее 10 т в сутки, что в настоящее время является пределом рентабельности для данного региона.

Поэтому в целом нынешнее состояние нефтяной промышленности России характеризуется сокращением объемов прироста промышленных запасов нефти, снижением качества и темпов их ввода; сокращение объемов разведочного и эксплуатационного бурения и увеличением количества бездействующих скважин; отсутствием сколь-либо значительного резерва крупных месторождений; необходимостью вовлечения в промышленную эксплуатацию месторождений; расположенных в необустроенных и труднодоступных районах; прогрессирующим техническим и технологическим отставанием отрасли; недостаточным вниманием к вопросам социального развития и экологии.

Специалисты выделяют несколько причин такого тяжелого экономического положения отрасли:

Крупные и высокодебитные месторождения эксплуатируемого фонда, составляющие основу ресурсной базы, в значительной степени выработаны;

Резко ухудшились по своим кондициям и вновь приращиваемые запасы. За последнее время практически не открыто ни одного крупного и высокопродуктивного месторождения;

Сократилось финансирование геологоразведочных работ. Так, в Западной Сибири, где степень освоения прогнозных ресурсов составляет около 35 процентов, финансирование геологических работ начиная еще с 1989 года сократилось на 30 процентов. На столько же уменьшились объемы разведочного бурения;

Остро не хватает высокопроизводительной техники и оборудования для добычи и бурения. Основная часть технических средств имеет износ более 50 процентов, только 14 процентов машин и оборудования соответствует мировым стандартам, А с распадом СССР усугубилось положение с поставками нефтепромыслового оборудования из стран СНГ.

Низкие внутренние цены на нефть не обеспечивают самофинансирования нефтедобывающих предприятий (эта ситуация сохраняется и сегодня после серии повышений, а затем и падений цен на нефть на мировом и внутреннем рынках). В итоге произошло серьезное ухудшение материально - технического и финансового обеспечения отрасли;

Нехватка эффективного и экологичного оборудования с особой остротой создает в отрасли проблему загрязнения окружающей среды. На решение этой проблемы отвлекаются значительные материальные и финансовые ресурсы, которые не участвуют непосредственно в увеличении добычи нефти;

До сих пор не определен единообразный собственник месторождений нефти и газа, с которым следует иметь дело отечественным и зарубежным организациям, а также частным лицам;

Задолженность республик за поставленную нефть и кризис неплатежей.

Итак, упадок нефтедобывающей промышленности обусловлен наличием комплекса взаимосвязанных причин. Выход из настоящего положения затруднен глобальным характером стоящих проблем, поэтому если продолжится экономический кризис в стране и усилится процесс политического раздробления в бывшем Советском Союзе, то добыча нефти, по всей вероятности, будет и впредь сокращаться.

В нефтяной отрасли, как и в газовой, очень остра проблема иностранных инвестиций. Надо отметить, что поток инвестиций в нашу страну из-за рубежа никогда за годы реформ не был большим, по сравнению с тем же Китаем и другими странами бывшего социалистического лагеря. И хотя большая часть этих инвестиций приходится именно на энергоресурсодобывающий сектор экономики, этих денег и этого количества совместных проектов явно недостаточно для скорого выхода отрасли из кризиса. Причины малого потока инвестиций - прежде всего в нестабильности экономической и политической ситуации в России, а в нефтяной отрасли еще и отсутствие ярко выраженного лидера среди компаний.

С другой стороны, сами российские компании начали осуществлять проекты на территории других стран (прикаспийская нефть, газоконденсат Казахстана, нефть Ирака и др). И то, что эти проекты не закрываются даже в связи с последним общим кризисом в стране, безусловно может только порадовать.

Есть и другие резервы увеличения добычи нефти и стабилизации нефтяной промышленности. Два пути есть у самого государства: это повышение цен на нефть на внутреннем рынке и совершенствование системы налогообложения нефтедобывающих предприятий. Сами предприятия тоже имеют резервы: это техническое переоснащение, извлечение нефти из месторождений с малыми запасами нефти (правда, это возможно лишь при повышении цен на нефть на внутреннем и/или внешнем рынках), повышение уровня нефтепереработки и продажа предварительно подготовленной нефти и нефтепродуктов.

Наконец, коснемся структур, занимающихся нефтедобычей в Тюменской области - основном нефтедобывающем регионе России. На сегодняшний день почти 80 процентов добычи в области обеспечивается шестью управлениями (Юганскнефтегаз, Сургутнефтегаз, Нижневартовскнефтегаз, Ноябрьскнефтегаз, Когалымнефтегаз, Лангепаснефтегаз). Однако в недалеком времени абсолютные объемы добычи сократятся, по прогнозам экспертов, в Нижневартовске на 60%, в Юганске на 45%. Сегодня среди этих предприятий основного нефтяного района России мы наблюдаем сложную систему взаимодействия практически независимых управлений, несогласованно определяющих свою политику. Среди них нет признанного лидера, не существует и настоящей конкурентной борьбы. Такая разобщенность создает немало проблем, но интеграция откладывается на неопределенную перспективу из-за большой динамичности отрасли: снижение добычи одних предприятий и увеличение добычи других, а также борьбы за наибольшее влияние в регионе между ЛУКойлом, ЮКОСом, Сибнефтью.

На мой взгляд, в регионе и в целом в отрасли не хватает централизации управления всеми нефтедобывающими компаниями, так как по крайней мере в нефтяной и газовой отраслях при разработке больших месторождений централизованное управление доказало свою эффективность, так как нет деления месторождений, добычи ресурсов «у соседа», несогласованности проведения мероприятий по поддержанию добычи нефти и разведке новых запасов.

На сегодняшний день Россия обладает 35% от мировых запасов природного газа, что составляет более 48 трлн.м3. Основные районы залегания природного газа в России:

1. Западно-сибирская нефтегазоносная провинция;

2. Волго-Уральская нефтегазоносная провинция;

3. Месторождения Сахалина и Дальнего Востока.

Особенно по запасам природного газа выделяется Западная Сибирь (Уренгойское, Ямбургское, Заполярное, Медвежье). Промышленные запасы здесь достигают 14 трлн.м3. Особо важное значение сейчас приобретают Ямальские газоконденсатные месторождения (Бованенковское, Крузенштернское, Харасавейское и другие). На их основе идёт осуществление проекта "Ямал-Европа".

Добыча природного газа отличается высокой концентрацией и ориентирована на районы с наиболее крупными и выгодными по эксплуатации месторождениями. Только пять месторождений - Уренгойское, Ямбургское, Заполярное, Медвежье и Оренбургское - содержат половину всех промышленных запасов России.

В 2006 году в России было добыто 607.3 млрд. м3, причем 570.6 млрд. м3 (более 90 %) было добыто РАО "Газпром". РАО "Газпром" - владелец месторождений с общими запасами около 48 трлн.м3 и является крупнейшей компанией в мире как по запасам, так и по добыче природного газа. Для сравнения - запасы крупнейших компаний мира по оценке на 1996г. (млрд. м3).

По мнению российских экономистов, РАО "Газпром" - единственная в России транснациональная компания, имеющая стабильный выход на мировой рынок. В России из газа Газпрома" получают 40 % электроэнергии, на предприятиях "Газпрома" занято 320 тысяч рабочих (вместе с семьями более 1 млн. человек). Очевидно, что газовый гигант такого уровня оказывает сильнейшее влияние на структуру бюджетных рублевых и валютных доходов России и является мощным политическим аргументом во внешнеполитических отношениях с другими странами.

Основными проблемами нефтегазовой отрасли, как и всей промышленности России, являются проблемы финансирования и кризиса неплатежей.

Что касается перспектив развития отрасли, то здесь дела обстоят лучше. В начале мая 1995 года президент Российской Федерации подписал указ № 472 “Об основных направлениях энергетической политики и структурной перестройке топливно-энергетического комплекса РФ на период до 2010 года”, где основной упор делается на учет интересов регионов. Хотя Россия никогда не превратится (и не должна превращаться) в Саудовскую Аравию, создавшую у себя высокий уровень жизни за счет извлечения топливно-энергетических ресурсов из недр и их экспорта, ТЭК все же способен дать инвестиционный прилив. Это пока единственный сектор, куда интенсивнее идут инвестиции из-за рубежа”. Программа “Топливо и энергия - 2” (разработана на 1996-2006 годы) должна стать главной технической задачей энергетической политики - увеличение доли природного газа в топливном балансе, повышение глубины переработки нефти и т.д.

Природный газ был и остаётся важным продуктом экспорта в российской внешней торговле.

В последнее время реализуется проект «Ямал-Европа», открывающий возможность экспорта российского газа в обход украинского экспортного коридора. Следует отметить, что российский газ покрывает треть потребностей такой крупной европейской страны, как Франция. Что касается ближнего зарубежья, то в 2006 году из России в республики СНГ было экспортировано 85 млрд. м3 природного газа, в том числе в Белоруссию - 16.2 млрд. м3, в Молдавию - 3.1 млрд. м3, в Казахстан - 1.2 млрд. м3, Эстонию - 0.4 млрд. м3.

На данное время экономическое положение государств определяется следующими важными факторами: внутренние ресурсы страны и степень ее интеграции в мирохозяйственную систему. Рынок стран Европы является одним из важнейших направлений экспорта Российской нефти.

Обострилась конкуренция со странами СНГ. Появились новые игроки на рынке такие как Азербайджан и Казахстан, которые создали альтернативные пути транспортировки нефти на международные рынки. В связи с этим изменятся приоритеты и мощности нефтяных потоков России, идущих в ближайшее и дальнее зарубежье.

Нефтяной комплекс играет важнейшую роль в развитии российской экономики, обеспечивая жизнедеятельность производственного и коммунального секторов страны, и в то же время приносит большую часть экспортных доходов.

Именно поэтому рассмотрение перспектив развития нефтегазового комплекса России на мировом рынке является приоритетной задачей для дальнейшего развития страны, поддержания ее экономической стабильности на мировом рынке и устойчивого положения на лидирующих местах в экспорте и использовании нефтяных ресурсов.

В настоящее время происходит постепенное истощение запасов нефти в мире, что является неравномерным процессом. Согласно доступным данным, нефтяная промышленность США уже вступила в период истощения существующих ресурсов.

Перспективы развития нефтегазового комплекса.

Разработка подготовленных запасов, в том числе на уникальных месторождениях, затрудняется из-за целого ряда проблем: сложных геологоэкономических условий, низких коллекторских свойств, удаленности от инфраструктуры, высоких экологических рисков в отдаленных регионах отсутствия технологий извлечения высоковязких нефтей, нерентабельности ввода в разработку новых участков в современной системе налогообложения.Рис. 1. Динамика средней выработанности активных запасов нефти России в 1971-2011 гг., %

Рис. 2 Динамика средней выработанности трудноизвлекаемых запасов нефти России в 1971-2011 гг., %

Приоритетным направлением политики в сфере развития нефтяной отрасли является создание стимулов для освоения новых крупных месторождений нефти в России и развитие системы транспортировки углеводородов.

Стоит подчеркнуть, что в Генеральной схеме развития нефтяной отрасли целевые показатели нефтедобывающей отрасли Стратегии развития энергетики пересмотрены в сторону снижения: по данным на ноябрь 2010 года добыча нефти в 2020 году прогнозируется на уровне 96,2% прогноза 2009 года.

По данным Oil News, независимого интернет-издания, добыча нефти в РФ в следующие 20 лет стабилизируется на уровне 2011 г., и поэтому возможности дальнейшего роста российской экономики за счет увеличения нефтедобычи исчерпаны. Об этом заявила глава Минэкономразвития РФ Эльвира Набиуллина.

Генеральная схема развития нефтяной и газовой отраслей.

Для большего поддержания нефтяной и газовой отрасли были созданы в 2008 и 2009 годах генеральные схемы развития нефтяной и газовой отрасли соответственно. Целью данных документов является обеспечение максимизации экономического эффекта функционирования отрасли в долгосрочной перспективе без снижения сегодняшнего уровня ежегодных налоговых поступлений (как уже было сказано ранее).Генсхема определяет перспективные показатели развития отрасли:

- Ø уровень добычи нефти и газа, обеспечивающий максимальный экономический эффект и бюджетные поступления;

- Ø объем нефте- и газопереработки;

- Ø развитие транспортной инфраструктуры, необходимое для обеспечения внутренней и экспортной доставки целевых объемов нефти, нефтепродуктов а так же газа и газового конденсата.

- Ø Целевой профиль добычи нефти наиболее оптимально обеспечивает распределение нагрузки между государством и инвестором, предполагает стабилизацию ежегодной добычи нефти в период до 2020 года на уровне 505 млн. тонн.

- Ø Необходимо определить оптимальный налоговый режим в добыче нефти, обеспечивающий максимальные налоговые поступления и максимальную стоимость отрасли для страны при приемлемой сложности администрирования режима. (Такая работа ведется Минэнерго России с заинтересованными ФОИВ и НК).

- Ø Сохранение объемов нефтепереработки на текущем уровне 230-240 млн. тонн при увеличении глубины переработки до 85% в 2020 году обеспечит максимальный вклад нефтепереработки в экономику страны.

- Ø Выравнивание пошлин на светлые и темные нефтепродукты вместе с грамотным управлением дифференциалом между пошлиной на нефть и нефтепродуктами являются ключевыми рычагами для достижения поставленных целей.

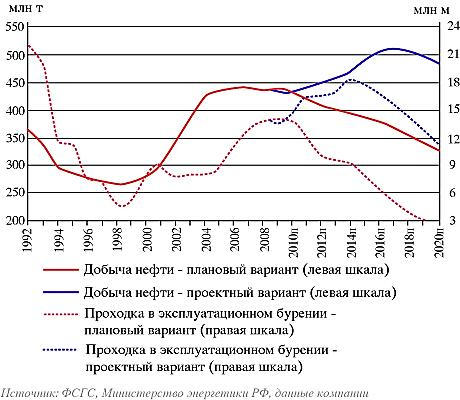

Рис. 3. Данные по Генеральной схеме развития нефтяной отрасли.

Так же данный документ предусматривает следующее изменение: Минэнерго и Минфин совместно с Роснедрами подготовили проект стимулирования разработки месторождений труднодобываемой нефти, который предполагает значительные скидки по налогам для нефтяников. Все такие месторождения в зависимости от сложности их эксплуатации предлагается разделить на две группы, которым будут даны разные скидки на НДПИ. Льготы планируется закрепить за месторождениями на семь лет для проектов первой группы и на десять лет для второй. Кроме того, будет создан резерв для ликвидации скважин.

Скидки нефтяники могут получить, только если месторождения сейчас не разрабатываются из-за нерентабельности, а уровень их выработанности на 1 января 2013 года не должен превышать 1%. Предполагается, что освоение проблемных месторождений принесет бюджету к 2015 году до $2 млрд. налогов, а к 2032 году - более $62 млрд.

В сентябре Министерство финансов РФ согласилось замедлить планируемые темпы роста налога на добычу полезных ископаемых (НДПИ), как просили отечественные производители газа. Это означает, что для независимых производителей газа НДПИ будет расти на 17% в год - чуть быстрее, чем регулируемые цены на газ (15% в год). Для «Газпрома» рост ставок составит 12.5% в год.

![]()

Рис. 4. Ресурсная база газовой промышленности России.

Из 47,8 трлн. м 3 разведанных запасов 21,0 трлн. м 3 приходятся на Надым-Пур-Тазовский регион (НПТР), 10,4 трлн. м 3 – полуостров Ямал, 5,9 трлн. м 3 – шельф (в том числе 3,6 трлн. м 3 * – Штокмановское месторож-дение Баренцева моря), 4,6 трлн. м 3 – суша Европейской части РФ, 4,0 трлн. м 3 – Восточная Сибирь и Дальний Восток, 1,9 трлн. м 3 – другие регионы.

При этом ожидаемый объем разведочного бурения в целом по России составит 13140 тыс. м.

Прогноз основных показателей геологоразведочных работ на период 2008-2030 гг. представлен в таблице 4. В зависимости от результатов проводимых работ и уточнения геологической и геофизической информации приведенные показатели могут потребовать корректировки.

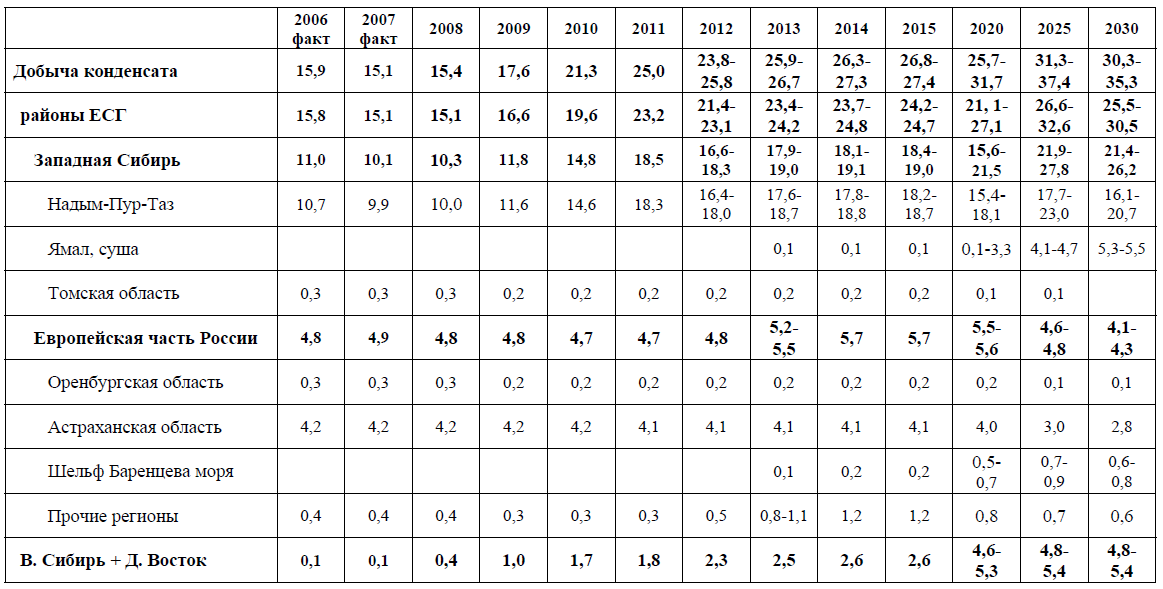

Табл. 4. Прогноз показателей геологоразведочных работ на период с 2008-2030 гг. по территории России.

Потребность в новых буровых станках и необходимом для строительства разведочных скважин металле (таблица 5), оценена предварительно и может меняться в зависимости от внедрения новых технологий, уточнения геолого-геофизической информации в процессе проведения разведочных работ.

Табл. 5. Потребность в материально-технических ресурсах для проведения геологоразведочных работ в России

Кроме того, более половины объемов прогнозируемого прироста запасов газа ожидается в районах, характеризующихся полным отсутствием какой-либо инфраструктуры.

Анализ текущего состояния и прогноза развития сырьевой базы газовой промышленности России показывает, что при выполнении приведенного выше объема геологоразведочных работ и создании соответствующей производственной инфраструктуры в новых газодобывающих регионах отрасль в перспективе обеспечит необходимые объемы добычи газа.

Новые газодобывающие регионы

Перспективными стратегическими газодобывающими регионами с точки зрения потенциальных ресурсов и запасов газа являются полуостров Ямал, шельф Баренцева моря, акватория и прилегающая суша Обской и Тазовской губ, а также Восточная Сибирь и Дальний Восток.Месторождения новых регионов (кроме месторождений акватории Обской и Тазовской губ) характеризуются значительной удаленностью от существующей производственной инфраструктуры, включая действующую систему магистральных газопроводов, многокомпонентными составами пластовой смеси, сложными горно-геологическими условиями залегания и низкими фильтрационными свойствами продуктивных пластов. Для их эффективной эксплуатации в трудных природно-климатических условиях необходимо обеспечить решение ряда сложных научно-технических задач в области строительства скважин, газопромысловых объектов и газопроводов в зоне многолетнемерзлых грунтов и морских месторождений, внедрения обеспечивающих сохранение окружающей среды новых технико-технологических решений. Все это потребует привлечения значительных объемов инвестиций.

Табл. 6. Прогноз добычи газа по регионам России, млрд. м 3

Прогноз развития добычи конденсата

В 2007 году добыча конденсата в России составила 15,1 млн. т, в том числе в Надым-Пур-Тазовском регионе – 9,9 млн. т (65,5 %), в европейской части – 4,9 млн. т (32,5 %), в Томской области – 0,3 млн. т (2 %), в Восточной Сибири и на Дальнем Востоке – 0,1 млн. т (0,7 %).В перспективе объемы добычи конденсата увеличатся до 26-32 млн. т в 2020 году и до 31-37 млн. т в 2025 году.

Увеличение объемов добычи конденсата связано с вводом в разработку глубокозалегающих конденсатосодержащих залежей новых месторождений.

Таковыми, в частности, являются практически все новые месторождения Надым-Пур-Тазовского региона, где объемы добычи конденсата увеличатся с 10,0 млн. т в 2008 году до 15-18 млн. т в 2020 году и до 18-23 млн. т в 2025 году.

После 2025 года прогнозируется снижение добычи конденсата по России до 30-35 млн. т в 2030 году, в основном, в Надым-Пур-Тазовском регионе по причине наступления периода падающей добычи на газоконденсатных месторождениях.

Значительные объемы добычи конденсата прогнозируются в новых газодобывающих регионах. Предполагается, что на полуострове Ямал объемы добычи конденсата к 2030 году составят 5,3-5,5 млн. т, на шельфе Баренцева моря – 0,7-0,8 млн. т, в Восточной Сибири и на Дальнем Востоке – 4,8-5,4 млн.т.

Заключение.

В данной работе были рассмотрены перспективы развития нефтегазового комплекса относительно мирового рынка, были подчеркнуты будущие изменения как нефтяного, так и газового комплекса в отдельности. В результате можно сделать вывод, что нефтегазовый комплекс все время будет развиваться и будут находить все новые месторождения углеводородного сырья, все это будет происходить при хороших инвестициях в данную отрасль и развитии новых технологий. Лично мое мнение таково, что нефтегазовый комплекс это единственное то, на чем держится наша экономика, за счет чего мы получаем большие деньги, но дело все в том, что ресурс это хоть и неисчерпаемый, что доказано было учеными, в то же время они заявили, что потребуется немало времени для того, чтобы мы снова смогли использовать данный вид сырья, после его полного изымания из Земли. И исходя из этого, не смотря на то, что перспективы позитивны на счет будущего развития данной отрасли, я считаю, что либо наша страна скоро будет менять тот объект, на котором она основопогагает все будущее развитие страны, либо наша страна будет терпеть кризис, но все это произойдет через большой промежуток времени. Так же хотелось бы сказать на счет новых технологий и инвестиций. Роль их такова, что хорошие инвестиции помогают развивать наши технологии, что и так понятно, которые в свою очередь делают более эффективным добычу и переработку углеводородного сырья, то есть темпы извлечения увеличиваются, что ведет к более скорому «полному обнищанию» Земли, но в течение гонки среди других стран мы должны занимать одно из лидирующих мест. Что же в итоге? Мы лидеры, но наши месторождения все больше становятся нерентабельными, все больше денег уходит на то, чтобы сделать ремонт в скважине. Именно поэтому данная отрасль хоть и имеет какой-то вес на данный момент, через определенный промежуток времени все равно нефть и газ иссякнут и в таком случае нам придется искать новые пути получения энергии, до тех пор, пока нефть снова не возродится.Аналитики Changellenge >> из тех людей, кто знает все и обо всем. Еще бы, работая над каждым новым кейсом, они изучают огромное количество источников со всей планеты и берут интервью у экспертов из лидирующих компаний отрасли. Поздравляем всех: эти ходячие энциклопедии решили делиться своими знаниями со всеми желающими. В первом выпуске ликбеза по разным отраслям бизнеса от Changellenge >> — краткий обзор нефтегазовой сферы, ее текущего состояния и перспектив.

Нефтегазовый рынок переживает сложные времена. Превышение предложения над спросом на углеводороды привели к падению цен на нефть. Но популяция Земли растет, а технологии стремительно развиваются – поэтому спрос на энергоресурсы будет неуклонно увеличиваться и кризис перепроизводства не может затянуться на долго. Большинство существующих сегодня технологий ориентированы именно на углеводородные источники энергии. Перевод их на альтернативные возобновляемые энергоресурсы займет продолжительное время и потребует привлечение значительных финансовых вложений. Объем спроса на углеводородное топливо еще долго не будет сокращаться.

Когда превышение предложения над спросом изменится на противоположную картину, нефтяным компаниям будет необходимо что-то предложить своим покупателям. Но и здесь скрыт целый комплекс проблем. Эра легкой нефтедобычи закончилась, и добыча углеводородных ресурсов становится все трудней и дороже. Запасы приходится извлекать на труднодоступных месторождениях, географически удаленных от мест переработки и потребления ресурсов, из глубоко залегающих пластов с плохими коллекторскими свойствами. Такие месторождения требуют больших инвестиций, но могут содержать в себе ценные востребованные ресурсы. Поэтому уже сейчас, не смотря на финансовые сложности и нестабильность экономики, нефтегазовым компаниям следует задумываться о капиталоемких проектах, которые позволят им удержаться на плаву в будущем.

Один из перспективных вызовов для нефтегазового сектора – добыча газового конденсата. Газоконденсат – элитный нефтепродукт. При ректификации конденсата получается практически идентичная к получаемой из сырой нефти продукция, но ограниченная только легкими низкокипящими фракциями. По сравнению с нефтью газоконденсат — более высококачественное сырье для топлива, так как из него можно получить больше высококачественного бензина. На заре нефтяной промышленности в США газоконденсат даже без переработки использовали вместо бензина в качестве топлива для заправки автомобиля. При переработке из газового конденсата выделяют нафту, газойль, и другие компоненты, которые используют для получения различных топлив, таких как котельное топливо, дизельное топливо, реактивное топливо и высокооктановый бензин. Ароматические углеводороды, мономеры и олефины, получаемые из конденсата, используются в качестве полуфабрикатов для нефтехимического производства пластмасс, волокон тканей и синтетических каучуков.

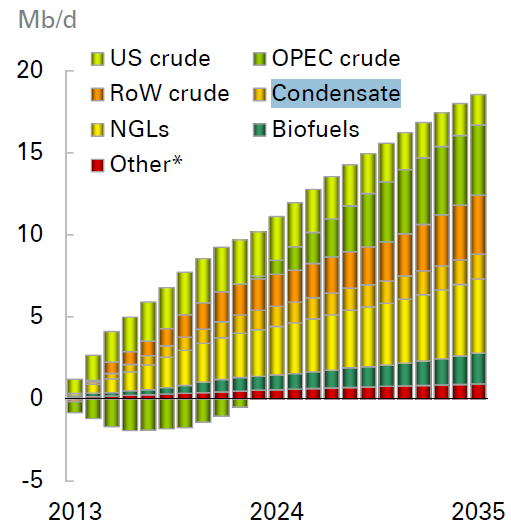

Прогноз совокупного роста глобального спроса на жидкие топлива до 2035 года.

Источник: BP Energy Outlook 2035

По данным BP Energy Outlook 2035, спрос на газоконденсат будет заметно увеличиваться в ближайшие годы и может достигнуть 5 миллионов баррелей к 2035 году, что значительно превысит спрос на биотоплива и составит порядка четверти от глобального спроса на жидкие углеводородные топлива. В структуре спроса на газовый конденсат лидерские позиции занимают страны Азиатско-Тихоокеанского региона, которые при низком объеме производства являются одними из крупнейших потребителей конденсата (около 30 млн т). В частности, на Индию приходится 18 % от этого объема, на Южную Корею – 33 %, на Японию – 34 %. В Южной Корее потребление газового конденсата за 2014 год выросло на 10 % за счет спроса со стороны нефтеперерабатывающих и химических предприятий. Аналогичная ситуация наблюдалась в Индии (+8 %) и Японии (+19 %).

Газоконденсатные залежи распространены широко по всему миру и содержат значительную часть углеводородных ресурсов планеты. Наиболее известны Карачаганаское месторождение в Казахстане, Северное месторождение в Катаре, переходящее в Южный Парс в Иране, Купиагуа в Колумбии, Хасси-Рмель в Алжире, Панхандл-Хьюготон в США и Гронинген в Нидерландах. Свое место на рынке газового конденсата занимает и нефтяная отрасль России. Наиболее известными и масштабными здесь являются Штокмановское месторождение в Баренцевом море, Уренгойское, Вуктыкульское и Оренбургское газоконденсатные месторождения.

Мировыми лидерами по производству газового конденсата являются Северная и Южная Америка (47 %), далее следуют страны Ближнего Востока (31 %) и Европа (11 %). Среди стран по объему производства с большим отрывом лидируют США (почти 146 млн т в 2014 г., 31 % мирового выпуска), второе место занимает Саудовская Аравия (91 млн т), далее Канада (32,4 млн т), Россия в мировом рейтинге на 2014 год находится на четвертой строчке.

Россия, второй по величине производитель нефти в мире, в 2016 году по данным Bloomberg может сохранить добычу на близком к постсоветскому рекорду уровне за счет газоконденсата. Добыча газоконденсата в России стабильно растет на протяжении последних 6 лет с средним темпом около 8 % в год. Значительная часть конденсата добывается тремя компаниями – «Газпром» (58 %), «Новатэк» (19 %) и «Роснефть» (6 %), оставшаяся приходится на операторов СРП (Сахалин) и крупнейшие ВИНКи.

При добыче газоконденсата, чрезвычайно важного для России ресурса, необходимо высокотехнологичное оборудование и программное обеспечение, не всегда доступное вследствие экономических и политических ограничений сегодняшней ситуации. Дефицит транспорта, в том числе трубопроводного для транспортировки газоконденсата из удаленных сложных в эксплуатации районов часто становится причиной того, что добыча там не рентабельна. Несмотря на это в 2014 году в России было добыто 26,2 млн тонн газоконденсата, из них 2,38 млн тонн – на шельфе. Лидерами в шельфовой добыче на Российском шельфе остаются компании Sakhalin Energy и Exxon. Замыкает тройку лидеров компания “Черноморнефтегаз» работающая на шельфе Крыма и добывшая в 2014 году 61,4 тысячи тонн газоконденсата. Однако в начале 2015 года добыча на шельфе показала снижение темпов на 3 %. Прирост добычи газоконденсата в начале 2015 года происходил за счет материковых месторождений и опережал темпы прироста за тот же период предыдущего года.

Сверхлегкая нефть в 2016 году может стать основным источником роста нефтедобычи в России, компенсировав продолжающееся уже несколько лет падение производства на ключевых месторождениях, запущенных еще в советскую эпоху. Основной объем добычи газоконденсата в России приходится на Уральский федеральный округ- около 70 %, здесь же сосредоточены и основные производственные мощности по стабилизации газового конденсата. Добыча газоконденсата в России в этом году может вырасти на 17 %, при этом основной прирост обеспечат новые месторождения в Западной Сибири.